Ordnungsgemäße Rechnung in der Umsatzsteuer

Kategorie:Grundlagen

Ordnungsgemäße Rechnung für den Vorsteuerabzug

Unternehmer sollten verstärkt darauf achten, dass sie für von Geschäftspartnern erbrachte Leistungen eine ordnungsgemäße Rechnung erhalten, damit der Vorsteuerabzug nicht gefährdet ist. Gerade bei Rechnungen von kleineren Unternehmen fehlt die eine oder andere Pflichtangabe, so dass vom Finanzamt der Vorsteuerabzug versagt werden könnte.

Was ist überhaupt eine Rechnung?

Der Gesetzgeber definiert den Begriff der Rechnung im § 14 Umsatzsteuergesetz (UStG). Demnach ist eine Rechnung …

… jedes Dokument, mit dem über eine Lieferung oder sonstige Leistung abgerechnet wird, gleichgültig wie dieses Dokument im Geschäftsverkehr bezeichnet wird.

Es muss also nicht zwingend „Rechnung“ auf dem Dokument stehen. Allerdings muss aus dem Inhalt hervorgehen, dass der leistende Unternehmer abrechnen will. Eine ordnungsgemäße Rechnung lässt also keinen Zweifel am Abrechnungswillen des Leistenden. Daher sind grundsätzlich Lieferscheine keine Rechnungen, selbst wenn alle Pflichtangaben auf dem Dokument zu finden wären.

Rechnungen lassen sich am besten mittels professioneller Software erstellen, die auch ein Rechnungsausgangsbuch beinhalten und einen Überblick über alle gestellten Rechnungen erlauben. Außerdem enthalten die programmgesteuerten Rechnungen alle unten diskutierten Pflichtangaben, so dass es zu keinen Reklamationen von Kunden kommt. Empfehlenswert ist beispielsweise WISO Rechnung 2015*, ideal für Selbständige und Freiberufler.

Wofür brauche ich eine ordnungsgemäße Rechnung?

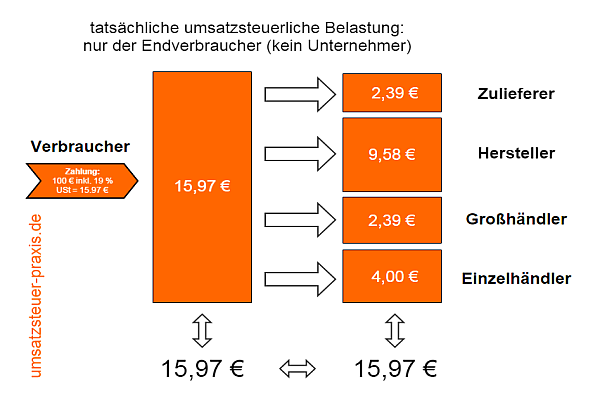

Ein Unternehmer kann die ausgewiesene Umsatzsteuer auf sogenannten Eingangsrechnungen, also Rechnungen für Leistungen die von einem anderen Unternehmer für sein eigenes Unternehmen ausgeführt worden sind, als Vorsteuer im Rahmen seiner eigenen Umsatzsteuer-Voranmeldung oder Umsatzsteuer-Jahreserklärung abziehen.

Die Vorsteuer ist erst abziehbar, wenn eine nach § 14 UStG ausgestellte Rechnung im Besitz des Unternehmers ist. Das Rechnungsdokument ist also nicht nur wichtig für den Nachweis von Betriebsausgaben in der Einkommensteuer, sondern auch und insbesondere für den Vorsteuerabzug. Wenn man zwar eine Quittung als Nachweis einer in Anspruch genommenen Leistung besitzt, aber keine ordnungsgemäße Rechnung mit allen unten angeführten Pflichtangaben, dann schließt dies vom Gesetzestext her schon den Vorsteuerabzug aus.

Was sind die Pflichtangaben auf einer Rechnung, damit diese ordnungsgemäß ist?

Der Gesetzgeber hat eine abschließende Aufzählung in § 14 Abs. 4 UStG erlassen, die in 10 Nummern alle Pflichtangaben aufführt. Fehlt nur eine Angabe, so ist die Rechnung formal nicht ordnungsgemäß, ein Vorsteuerabzug ist ausgeschlossen.

Die Rechnung muss also enthalten:

- vollständigen Namen und vollständige Anschrift sowohl des Leistenden als auch des Leistungsempfängers

- die Steuernummer des leistenden Unternehmers oder die Umsatzsteuer-Identifikationsnummer

- Ausstellungsdatum

- Rechnungsnummer

- die Menge und Art der gelieferten Gegenstände oder der Umfang/Art der sonstigen Leistung

- Zeitpunkt der Lieferung oder sonstigen Leistung

- Entgelt, ggf. getrennt nach Steuersätzen und Steuerbefreiungen

- anzuwendender Steuersatz und entsprechender Steuerbetrag

- ggf. Hinweis auf Aufbewahrungspflicht der Rechnung in besonderen Fällen

- Hinweis auf „Gutschrift“ (umsatzsteuerliche Gutschrift) wenn Leistungsempfänger Rechnung ausstellt

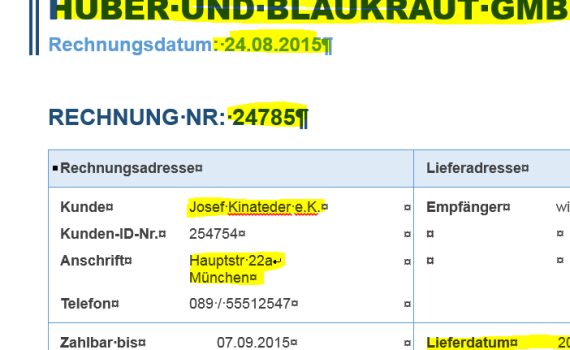

Beispiel einer ordnungsgemäßen Rechnung

Die Nummern auf der folgenden Grafik entsprechen der Nummerierung der oben stehenden Auflistung.

Typische Fehler bei Rechnungen

Angaben werden vergessen

Gerade kleinere Händler haben nur Quittungsblöcke oder Kassenstreifen, wo Pflichtangaben nicht vorgesehen oder standardmäßig nicht aufgebracht sind. Das gilt bspw. für die Steuernummer oder die Umsatzsteuer-IdNr., auch fehlt auf normalen Quittungsblöcken oder Mietverträgen mit USt-Ausweis oftmals die fortlaufende Rechnungsnummer.

Name des Leistungsempfängers

Meistens wird beim Thekenverkauf kein Name abgefragt, gerade im anonymen Massengeschäft ist es auch nicht üblich. Oder es gibt ohnehin nur Kassenbons der Registrierkasse, die keine Namensangabe erlauben. Hier muss der Unternehmer explizit darauf hinweisen, dass er Unternehmer ist und eine Rechnung für den Vorsteuerabzug braucht. Beispielsweise haben große Elektronikketten und Baumärkte extra Formulare, die den Kassenzettel mit entsprechenden Angaben ergänzen und die vom Leistenden abgestempelt werden.

Beschreibung der Leistung

Die Leistungsbeschreibung muss eindeutig sein und bei Lieferungen eine handelsübliche Bezeichnung enthalten. So reichen die Angaben nicht aus, wenn lediglich „Beratung 2015“ oder „Rechnung für ausgeführte Arbeiten“ auf der Rechnung steht. Einem sachkundigem Dritten muss es möglich sein, die Leistungen zuordnen und prüfen zu können.

Leistungsdatum fehlt

Nicht selten sind auch Rechnungen zu finden, die zwar ein Datum beinhalten, aber nur als Rechnungsdatum ausweisen. Da für die zeitlich korrekte Versteuerung der Zeitpunkt der Leistung maßgebend ist, muss zwingend das Leistungsdatum angebracht werden. Zulässig ist auch der Passus „Leistungsdatum entspricht Rechnungsdatum“ o.ä.

Gelten diese Regelungen auch für Kleinunternehmer?

Auch bei Anwendung der Kleinunternehmerregelung gelten grundsätzlich die gleichen Anforderung an die Erteilung von Rechnungen.

Die Ausnahme besteht darin, dass Kleinunternehmer keine Umsatzsteuer ausweisen dürfen. Wenn ein Kleinunternehmer trotzdem Umsatzsteuer ausweist, dann schuldet er diese gesetzlich (unberechtigter Steuerausweis, § 14c Abs. 2 UStG).

Es empfiehlt sich auf der Rechnung folgenden Vermerk anzubringen:

Kein Ausweis der Umsatzsteuer wegen Anwendung der Kleinunternehmerregelung § 19 UStG.

Was sind die Folgen einer nicht ordnungsgemäßen Rechnung?

Da wie oben ausgeführt eine ordnungsgemäße Rechnung zwingende Voraussetzung für den Vorsteuerabzug ist, kann der Vorsteuerabzug versagt werden.

Meist passiert dies bei Betriebsprüfungen oder bei Umsatzsteuer-Sonderprüfungen. Aber auch wenn die Umsatzsteuer-Voranmeldungsstelle explizit Rechnungen verlangt, etwa bei Stichproben oder Auffälligkeiten. Gerade bei Betriebsprüfungen kann es teuer werden. Eine Außenprüfung findet meist für mehrere Jahre statt und beginnt erst Jahre später. Gerade bei Baumaßnahmen oder Anschaffungen von teuren Maschinen kann dies ins Geld gehen.

Beispiel Versagung Vorsteuerabzug bei einer Betriebsprüfung

Unternehmer Müller kauft sich einen gebrauchten BMW beim Gebrauchtwagenhändler seines Vertrauens Murat T. im Dezember 2009 für 20.000 € plus ausgewiesener Mehrwertsteuer i.H.v. 3.800 €.

Das Einzelunternehmen Müller erhält von der Betriebsprüfung des Finanzamts eine Anordnung der Außenprüfung im Jahre 2013 für die Jahre 2009 bis 2011. Dabei stellt der Prüfer fest, dass die Rechnungsnummer auf der Rechnung fehlt. Der Vorsteuerabzug wird versagt.

Herr Müller erhält im April 2014 den geänderten Umsatzsteuerbescheid für 2013 mit einer Nachzahlung in Höhe von: 3.800 € höhere festgesetzte Umsatzsteuer wegen der gestrichenen Vorsteuer plus 684 € Zinsen.

Wie lässt sich ein versagter Vorsteuerabzug noch „retten“?

Es gibt die Möglichkeit, dass die fehlerhafte bzw. nicht ordnungsgemäße Rechnung berichtigt wird. Dies muss der ausstellende Unternehmer selbst durchführen, indem er fehlende Angaben ergänzt. Selbst auf der Rechnung – vielleicht sogar handschriftlich – herumschmieren ist nicht empfehlenswert, da dies eine Urkundenfälschung bedeuten würde.

Idealerweise lässt man den Leistenden die Rechnung berichtigen/ ergänzen und mittels Firmenstempel und Unterschrift bestätigen.

Allerdings kann man den Vorsteuerabzug nicht rückwirkend wieder geltend machen. Da der Vorsteuerabzug erst in dem Zeitpunkt möglich ist, in dem eine ordnungsgemäße Rechnung vorliegt, kann die Vorsteuer erst in dem Voranmeldungszeitraum geltend gemacht werden, in dem die berichtigte Rechnung vorliegt bzw. in dem erstmals eine ordnungsgemäße Rechnung im Besitz des Unternehmers ist.

Im Beispiel oben kann also der Unternehmer Müller erst in 2014 die 3.800 € Vorsteuer abziehen, sobald Murat T. die Rechnung korrigiert hat. Nachteil hier ist, dass die 684 € Zinsen als Lehrgeld „verloren“ sind.

Strittig ist dieses „Lehrgeld“ aktuell in der Rechtsprechung, so dass sich auch der EuGH mit dem Fall beschäftigte, wo die berichtigte Rechnung während der Außenprüfung vorgelegt wurde. Die Finanzverwaltung vertritt aber weiterhin eine andere Auffassung (siehe auch pwc: Steuerrechtsblog): keine rückwirkende Rechnungsberichtigung.

Ausnahme: Die Kleinbetragsrechnung

Natürlich ist es nicht zweckmäßig für jede Schraube eine vollständige und ordnungsgemäße Rechnung einfordern zu müssen, nur um den Vorsteuerabzug zu ermöglichen. Das hat die Verwaltung erkannt und für Rechnungen über Kleinbeträge in § 33 Umsatzsteuerdurchführungsverordnung (UStDV) die Anforderungen etwas entschärft.

Was sind Kleinbetragsrechnungen?

Wie der Name schon sagt geht es um kleinere Beträge, genauer um Rechnungen, deren Gesamtbetrag 250 € nicht übersteigt (geändert durch das Bürokratieentlastungsgesetz II zum 01.01.2017, vorher 150 €). Dies sind in der Praxis meist die Kassenstreifen der Registrierkassen oder handschriftliche Quittungen. Aber auch hier gibt es bestimmte Pflichtangaben, wenngleich sie praxisgerecht nicht so umfangreich sind, wie in § 14 UStG ausgeführt.

Pflichtangaben Kleinbetragsrechnung § 33 UStDV

- vollständiger Name und Anschrift des leistenden Unternehmers

- Ausstellungsdatum

- Menge und Art der gelieferten Gegenstände bzw. Art/Umfang der sonstigen Leistung

- Entgelt und Steuerbetrag sowie den Steuersatz

Die übrigen formalen Voraussetzungen des § 14 UStG gelten aber auch weiterhin.

Weitere Ausnahme: Fahrausweise

Für Fahrausweise als Rechnungen gelten ebenfalls Erleichterungen. Die Anforderungen hierzu stehen in § 34 UStDV und die Pflichtangaben entsprechen in den meisten Praxisfällen denen, die oben bei der Kleinbetragsrechnung aufgeführt sind.

Warum die hohen formalen Anforderungen?

Mancher Leser mag hier den Kopf schütteln, warum wegen der fehlenden Steuernummer oder einer fehlenden Datumsangabe solcher Zinnober veranstaltet wird.

Man sollte sich aber vor Augen halten, dass der Besitz einer Rechnung mit ausgewiesener Umsatzsteuer ausreicht, um sich als Unternehmer die Vorsteuer erstatten zu lassen. Die Rechnung bedeutet also bares Geld.

Daher sind kriminelle Machenschaften an der Tagesordnung, der Schaden geht bei gewerbsmäßigem Steuerbetrug in die Milliarden. Ein Beispiel ist das sogenannte Umsatzsteuerkarussell.

Steuervermeidung und -hinterziehung ist aber auch in Deutschland beim „kleinen Mann“ weit verbreitet. So gab und gibt es ganze Pakete mit Tankbelegen, die auf Online-Plattformen angeboten werden, nur um damit Vorsteuerbetrug durchzuführen. Die Besitzer der Rechnungen ließen sich bspw. von der Tankstelle Sammelrechnungen, also zusammengefasste Rechnungen für ganze Monate, erstellen und verkauften die Einzelbelege.

Daher ist es naheliegend, dass gerade bei größeren Beträgen die Rechnung personell gebunden ist, also der Leistungsempfänger auch namentlich auf der Rechnung steht, so dass die Rechnungen nicht „herumgereicht“ oder weiterverkauft werden können.